¿Quieres comprar acciones de bolsa pero no sabes cómo hacerlo?

En este artículo te contaré todo lo que necesitas saber para comprar acciones online de forma correcta. Además, te recomendaré una plataforma para hacerlo, otras alternativas que puedes elegir, y te daré los consejos que me hubiese gustado recibir cuando empecé en este mundillo.

* El 68% de las cuentas de los inversores particulares pierden dinero al operar CFDs con este proveedor. Usted debe considerar si puede darse el lujo de asumir el alto riesgo de perder su dinero.

Cómo comprar acciones

Si ya tienes claro que vas a comenzar a invertir, a continuación te explico paso a paso como hacerlo de forma rápida y sencilla. En pocos minutos puedes estar realizando tu primera inversión sin moverte de casa.

Paso 1: Elige un broker online

Para comprar acciones necesitas un broker online que te de acceso a los mercados de forma segura y rápida. Un buen broker te permitirá acceso a las cotizaciones en tiempo real y te dará la posibilidad de comprar una determinada acción en tiempo real y a poder ser con poca comisión.

Existen muchas opciones entre las que puedes elegir, entre las que destacaría:

- eToro

- Capital.com

- XTB

- Degiro

Para servirte de guía, yo en este ejemplo voy a utilizar eToro. Es la plataforma líder del mercado y más fácil de utilizar, además de que te permite comprar y vender acciones sin comisiones. 😉

Paso 2: Crea una cuenta

El primer paso es crear una cuenta en su plataforma. Para ello debes acceder al formulario de registro y proporcionar la siguiente información:

- Nombre de usuario

- Contraseña

Posteriormente, mandarán un correo de activación a la cuenta de email que hayas escogido. Por ello, tendrás que acceder a tu correo y hacer clic en el enlace que dice “Verifica mi correo electrónico”.

Paso 3: Completa tu perfil

Una vez hayas verificado tu correo electrónico, podrás acceder a tu cuenta de eToro. Sin embargo, tu cuenta está limitada, pues aún no has verificado tu identidad.

En el menú de la barra lateral encontrarás tu nombre de usuario y justo debajo un enlace que dice “Complete su perfil”.

Haz clic sobre él, y cuando se abra el cuadro de diálogo, haz clic en “Continuar”.

A continuación te pedirán datos relacionados con tu identidad; nombre, fecha de nacimiento, dirección…

Además, te harán unas preguntas para medir tus conocimientos de inversión. Pero no te preocupes, son para saber qué productos mostrarte, por lo que no hay respuestas incorrectas.

Finalmente, podrás operar con tu cuentan aunque aún estará limitada. Si quieres tener acceso completo a ella, debes hacer clic en “Verificar” en la pantalla “Verifique su cuenta”.

Para ello tendrás que:

- Añadir y verificar tu número de teléfono.

- Subir una foto de tu DNI o pasaporte.

- Subir una factura de suministros o un extracto bancario para demostrar tu residencia.

Una vez hayas completado estos pasos, tendrás una cuenta 100% operativa.

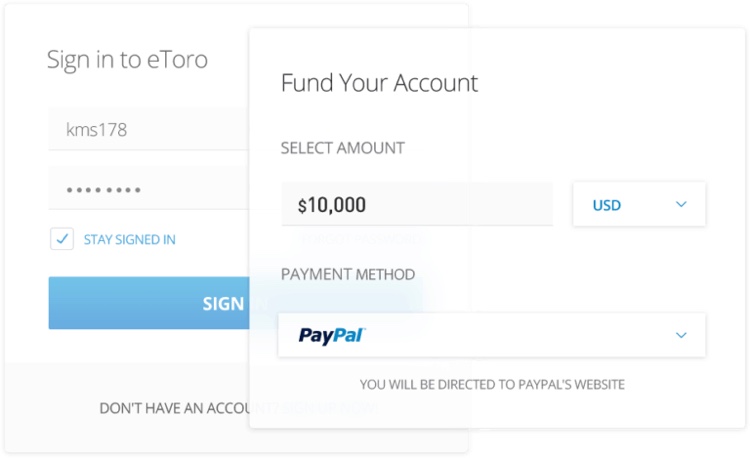

Paso 4: Deposita fondos

Para invertir, primero debes depositar dinero en tu cuenta de eToro. Para ello, accede al menú lateral > Depositar fondos.

Aquí podrás escoger entre los múltiples métodos de depósito que ofrece eToro. Algunos de ellos pueden tener comisiones asociadas.

Además, existe un mínimo de ingreso de 50 $, que actualmente al cambio son 45 €. Eso sí, el ingreso mínimo para algunos métodos de depósito puede ser más alto.

Paso 5: Comprar acciones en línea

Cuando tengas fondos en tu cuenta de eToro, podrás empezar a comprar acciones. Para ello, te recomiendo que uses el buscador de la barra superior para buscar acciones de una empresa.

Haz clic sobre el primer resultado que te aparezca y accede a la página del activo en cuestión. Aquí verás un botón que dice “Invertir” en el lateral derecho de la pantalla.

Al hacer clic sobre él se abrirá un cuadro de diálogo en el que debes establecer los detalles de tu orden; capital a invertir, stop loss, take profit…

Ojo, para comprar acciones en eToro debes dejar el apalancamiento en “X1”. De lo contrario estarás comprando CFDs.

Conceptos básicos para invertir en acciones por Internet

Ya sabes cómo comprar acciones online, aunque antes de hacerlo, es clave que conozcas algunos de los términos básicos de la inversión:

¿Qué son las acciones de bolsa?

Las acciones no son más que pequeñas porciones de una compañía.

Cuando una empresa quiere obtener financiación, una de las formas más comunes de hacerlo es vender una parte de la empresa.

Esta parte de la empresa se divide en acciones y se sacan al mercado, de modo que los inversores las adquieren y la empresa obtiene el capital que necesitaba.

Posteriormente, estas acciones se quedan cotizando en el mercado, convirtiéndose en uno de los activos de inversión más utilizados que existen.

¿Qué es un broker?

Como te decía, cuando la empresa quiere obtener financiación saca sus acciones al mercado pero, ¿cómo comprarlas?

Para ello necesitas una plataforma que te permita acceder a este tipo de activos, conocidas como brokers.

Estas actúan como intermediarios, proporcionándote acceso al mercado a cambio de una pequeña comisión por cada compra o cada venta.

En la actualidad se usan brokers online, de modo que comprar acciones es un proceso relativamente similar al de comprar en una tienda por Internet.

Análisis técnico y fundamental

Al invertir en acciones es importante “invertir”, y no “apostar”. Por ello, el análisis es una parte clave de la inversión.

De este modo, existen 2 tipos de análisis:

- Análisis técnico: es el análisis encargado de estudiar los gráficos de las empresas, sus comportamientos, zonas de soporte y resistencias, patrones…

- Análisis fundamental: se encarga de estudiar los números de la empresa, como sus beneficios, activos totales, cómo evoluciona su deuda…

¿Qué son las presentaciones de resultados?

Las empresas que cotizan en Bolsa están obligadas a presentar sus resultados de forma recurrente. Así, los inversores pueden analizar cómo va el negocio y tomar decisiones acorde.

Los documentos que deben presentar y su formato viene determinado por la entidad reguladora correspondiente.

Para las acciones que cotizan en Estados Unidos, estos reportes se hacen cada 3 meses se conocen como SEC Filings, y en ellos puedes encontrar todo lo referente a las operaciones de la empresa.

¿Por qué sube o baja el precio de las acciones?

El precio de las acciones es un valor cambiante. Algunas de ellas suben de precio, mientras que otras no dejan de perder valor, pero ¿por qué ocurre esto?

Como en todos los mercados, esto depende principalmente de la oferta y la demanda.

Si hay una acción que mucha gente quiere comprar, pero la gente no quiere venderla, el precio de la acción tenderá a subir para que la gente que tiene estas acciones, acabe vendiéndolas.

Y viceversa, si hay una acción que mucha gente quiere vender pero nadie quiere comprar, el precio tenderá a bajar para que la compra sea más atractiva y más personas las adquieran.

Este es el funcionamiento básico del mercado. Ahora, la dificultad se encuentra en saber qué acciones querrá comprar la gente, y qué acciones querrá vender, y más importante, cuando.

Cómo ganar dinero invirtiendo en acciones

Antes mencionaba que las acciones son uno de los productos en los que más personas invierten, y eso es por una simple razón: esperan ganar dinero. Pero, ¿cómo se puede ganar dinero comprando acciones?

- Plusvalías

Las plusvalías son la forma más común de obtener beneficios en Bolsa, y básicamente consiste en comprar una acción a un precio determinado y venderla más cara.

Por ejemplo, imagina que compras 10 acciones de Apple a 170 $ por acción, esto hace un total de 1.700 $.

Si las acciones de Apple se revalorizan hasta los 200 $, tu inversión pasaría a tener un valor total de 2.000 $.

Si decides vender tus acciones, obtendrás un beneficio de: 2.000 $ – 1.700 $ = 300 $.

- Dividendos

Los dividendos son una parte de los beneficios de la empresa que esta decide repartir entre todos los inversores, incluso aquellos que solo tienen 1 acción.

Ojo, no todas las empresas reparten dividendos, esto es algo opcional. Pero las que lo hacen, suelen repartirlos cada 3 – 6 meses.

Si seguimos con el ejemplo de las 10 acciones de Apple, el día 5 de noviembre de 2021, repartió un dividendo de 0,22 $. Al tener 10 acciones, te hubiesen correspondido 2,2 $.

La inversión en dividendos es una estrategia compleja, y no todas las empresas son muy rentables. Además, suele ser necesario un capital más o menos elevado para obtener beneficios significativos.

¿Cuánto dinero necesitas para comprar acciones?

Existe la idea errónea de que invertir en bolsa es sólo para los ricos.

Pero, si bien es sensato invertir sólo lo que se está dispuesto a perder (y poder hacer esta elección es, por supuesto, un lujo que no todo el mundo tiene), también es cierto que no es necesario tener miles de dólares para invertir en acciones.

Una acción individual de una empresa puede valer centavos, por lo que, en teoría, casi todo el mundo podría poseer al menos una acción. Sin embargo, aunque esa acción aumentara su valor 100 veces, sólo tendrías unos pocos dólares.

Por lo tanto, es probable que tengas que invertir al menos 100 dólares en el mercado para que te merezca la pena. Pero volvemos a repetirlo: no deberías invertir más de lo que estás dispuesto a perder.

¿Cuánto dinero se puede ganar comprando acciones?

Si te estás preguntando cuánto dinero puedes ganar comprando acciones, la respuesta es que depende.

Como comprenderás, no todas las acciones son iguales, algunas duplican su precio en un corto periodo de tiempo, mientras se desploman a la mitad.

Por ello, tu rentabilidad como inversor depende de tu operativa, es decir, de las acciones que compres a lo largo del año.

Pero si quieres una estimación, imagina que empiezas a invertir con 1.000 €, y de forma anual obtienes un beneficio del 10 %.

Tras el primer año, tendrás 1.100 €. A partir de aquí puedes retirar el beneficio de 100 € y seguir invirtiendo con tus 1.000 €, o dejar los 100 € de beneficio y reinvertirlos (interés compuesto).

En la primera opción, obtendrás de nuevo 100 €, con un beneficio total tras 2 años de 200 €. Con la segunda, obtendrás 110 €, con un beneficio total de 210 € en el mismo periodo.

Cuantos más años repitas este proceso, más se incrementará la diferencia, y esa es la magia del interés compuesto.

De este modo, invirtiendo un capital inicial de 1.000 €, añadiendo 600 € al año (50 € al mes) y obteniendo un beneficio anual del 10%, si mantienes la inversión durante 15 años, tendrás un total de: 22.641 €.

De estos, 10.000 € los has depositado tú, pero 12.641 € se han obtenido gracias a la inversión.

Impuestos

Nos guste o no, una parte clave de la inversión son los impuestos, y es que cuando hay beneficios, hay que pagar impuestos por ellos.

La tasa impositiva aplicable dependerá tu país, pero en España, los beneficios por invertir en acciones (por plusvalía o dividendos) tributan en el IRPF en concepto de rentas del ahorro.

De este modo, existen los siguientes tramos:

| Beneficio | Tipo impositivo |

| Hasta 6.000 € | 19 % |

| 6.000 – 50.000 € | 21 % |

| 50.000 – 200.000 € | 23 % |

| Más de 200.000 € | 26 % |

Las operaciones realizadas en Bolsa deben presentarse junto a la declaración de la renta del año siguiente, incluso si tienes pérdidas, pues eso te permitirá ahorrar dinero el año que reportes beneficios.

Qué tener en cuenta antes de comprar acciones de una empresa

Muchos mercados han sido históricamente alcistas, es decir, en largo plazo siempre han aumentado su valor.

Sin embargo, esto no ocurre con todas las empresas, pues las acciones de muchas compañías pierden valor a lo largo del tiempo.

Por ello, quiero darte una serie de consejos que seguro que te ayudarán a la hora de comprar acciones online:

- Crea una cartera diversificada

Tener una cartera diversificada quiere decir que no inviertas todo tu capital en una misma empresa o en empresas similares.

Hacerlo tiene 2 consecuencias negativas; la primera es que ante una caída de dicho sector, tu cartera se va a ver muy resentida. Y la segunda es que puedes estar perdiéndote oportunidades de inversión en otros sectores.

Ojo, tampoco es bueno sobredivisificar, pues al final tus esfuerzos estarán tan disipados que tu beneficio no será muy elevado.

Lo ideal es que tengas acciones en cartera que cubran varios sectores, y si es posible, varias zonas geográficas.

De este modo, podrías tener acciones de una empresa del sector de la salud de Europa, algunas acciones tecnológicas e industriales de Estados Unidos y por ejemplo, acciones de una empresa de transporte de Asia.

Si no tienes mucho capital para diversificar, puedes ayudarte de los ETFs (Exchanged Traded Funds), un tipo de fondo de inversión que cotiza en Bolsa.

De este modo, puedes comprarlo desde tu mismo broker, accediendo con un solo producto a decenas e incluso centenares de empresas diferentes.

- Analiza las empresas en las que inviertes

Anteriormente he mencionado la importancia de no apostar, sino de invertir. Para ello, debes analizar las empresas antes de invertir en ellas.

Que una empresa sea conocida no quiere decir que sus acciones vayan a subir, pues puede que se encuentre sobrevalorada, que sus beneficios estén disminuyendo o que haya problemas en la junta directiva.

El análisis de una compañía puede ser realmente extenso, y puedes estudiar decenas de factores diferentes. Sin embargo, si estás empezando, es posible que todo esto sea nuevo para ti.

Si es tu caso, te recomiendo que eches un rato en Internet buscando información sobre el análisis de empresas, o incluso si quieres, compres un libro de inversión.

- Aprende una estrategia de inversión

La inversión en Bolsa no es algo nuevo, y a lo largo de los años, se han ido desarrollando estrategias para operar en los mercados.

Aprender y aplicar una de estas estrategias es una gran idea, pues te permitirá encontrar mejores oportunidades de inversión, convertirte en un experto en un tipo de operativa y por lo tanto, obtener mejores resultados.

Existen muchas estrategias diferentes, cada una adaptada a un tipo de inversor, por lo que mi recomendación es que te informes sobre ellas y pruebes las que más te gusten.

Y por último, quédate con aquella o aquellas que te han dado mejor resultado o con las que te has sentido más cómodo.

Algunas de las principales estrategias de inversión son:

- Inversión en dividendos

- Value investing

- Growth investing

- Buy & Hold

- Inversión Bogleheads

- Aprende de los mejores

Además de conocer alguna estrategia de inversión, te recomiendo que aprendas de algunos de los mayores inversores de la historia.

Si la inversión fuese algo tan sencillo como aplicar una estrategia, todo el mundo ganaría dinero, pero los mercados son impredecibles.

Solo la práctica y los años de experiencia te permiten analizar las situaciones de la mejor forma posible.

Y aunque tú mismo vas a adquirir estas habilidades con el paso del tiempo, puedes acelerar este proceso aprendiendo de las experiencias de otros inversores.

Algunos de los principales, y de los que puedes encontrar mucho contenido son:

- Warren Buffett

- Peter Lynch

- Ray Dalio

- Richard Wyckoff

- John Bogle

- Charlie Munger

- Cathie Wood

Cómo escoger un broker para invertir

En la actualidad existen cientos de brokers diferentes, y como inversor, tendrás que escoger el que más se adapte a ti.

Si andas un poco perdido y no sabes en qué debes fijarte para encontrar un buen broker online, aquí tienes un resumen de los 3 puntos más importantes:

- Regulación

La característica más importante de un broker online es su regulación. Esto garantiza que se trata de una entidad segura y controlada, y con licencia para la compraventa de activos financieros.

La entidad que regula el broker depende principalmente de dónde se encuentra su sede y de los países donde opera.

Por ejemplo, los brokers de España que operan en España están regulados por la CNMV (Comisión Nacional del Mercado de Valores), pero los brokers extranjeros que operan en España, rara vez regulados por esta entidad

Por norma general, se suele cumplir una normativa comunitaria, y los brokers suelen estar regulados (para toda Europa), o bien por la CySEC (Cypruss Securities and Exchange Commission) de Chipre, o bien por la FCA (Financial Conduct Authority) del Reino Unido.

Esta información suele aparecer en el pie de página de la web del broker, y en el caso de eToro nos indican que está regulado por ambas, la FCA y la CySEC.

- Productos disponibles

Podríamos entender un broker como una tienda, en la que hay muchos productos, pero como es lógico, no tienen todos los productos que existen.

Eso ocurre con los brokers, que permiten invertir en una serie de acciones, pero no en todas. Por ello, es importante buscar un broker con una buena oferta de activos.

Algunos de los brokers con más acciones son: eToro, Degiro, Interactive Brokers, XTB…

- Comisiones

Cuando compras o vendes acciones en un broker, realmente estás comerciando con otro usuario, de modo que el broker solo hace de intermediario.

Por este servicio, se pagan unas comisiones, que pueden ser superiores o inferiores en función del broker en cuestión.

Además de las comisiones por transacción, algunos brokers cobran pequeñas tarifas por hacer ingresos y retiradas, y por mantener el capital en la cuenta. Sin embargo, esto es algo bastante extraño.

¿Qué acciones comprar?

Finalmente, si has llegado hasta aquí, ya deberías tener conocimiento suficiente para comprar tus primeras acciones.

Quizás en este punto te estés preguntando que acciones comprar. Esto es algo muy personal y que cada uno tiene que decidir, pero a continuación te dejamos algunas de las empresas más invertidas y que mayor crecimiento han tenido en los últimos años.

Puedes comprar acciones de Amazon, Goole, Tesla, Apple, Paypal, Airbnb… clásicos tecnológicos que nunca pasan de moda y que han dejado grandes plusvalías a quienes han invertido en ellas.

¿Seguirán creciendo estas empresas al mismo ritmo que lo han hecho hasta ahora? Eso nunca lo sabremos, pero lo que está claro es que si no inviertes nunca podrás ser partícipe de ese crecimiento,